Revenir aux articles

Actualités de l'immobilier

5 (vraies) raisons pour lesquelles mieux vaut ne pas attendre pour acheter

Depuis la fin de l'année 2023, avec l'annonce du retour des banques qui ont à nouveau la volonté de prêter, le marché immobilier frémit. L'activité immobilière reprend, comme en témoigne la hausse du nombre d'appels dans les agences, la reprise des visites, mais aussi l'augmentation des offres et compromis signés ! Pour autant, certains acheteurs potentiels pourraient faire le pari d'attendre une éventuelle baisse des taux de crédit. D'après Brice Cardi, président de l'Adresse, ce n'est pas le bon calcul. Actuellement, les acheteurs potentiels bénéficient d'une offre leur donnant un choix de biens, mais aussi la possibilité de prendre le temps de revisiter et de faire une offre, en négociant le prix selon la qualité du bien.

Vous trouverez dans cet article

- Les banques ont envie de prêter et font tout pour faire revenir les emprunteurs

- Il y a un bon niveau d’offres de bien sur le marché : les acheteurs ont le choix et le temps pour visiter et faire une offre

- La baisse des prix est bel et bien actée, allant jusqu’à 20 % pour certains biens F ou G

- Même avec des taux à 4 % on amortit du capital en remboursant un crédit

- Dans un an, il sera potentiellement possible de renégocier son crédit, avec des économies à la clé

- Bilan

Les banques ont envie de prêter et font tout pour faire revenir les emprunteurs

Depuis le mois de septembre, les banques sont de retour sur le marché avec la volonté de prêter et de conquérir de nouveaux clients via le crédit immobilier. Certaines reviennent même frapper à la porte des agences immobilières pour aller chercher les acquéreurs potentiels à la source ! Résultat, les conditions de crédit s'améliorent et les refus de prêts sont de plus en plus rares. « Depuis le début de l'année, nos clients ont plus de facilité à obtenir un crédit. Ils craignent moins d'obtenir un refus, et ont même parfois plusieurs solutions de financement, de banques différentes, à des taux inférieurs à 4 % ! Pour autant, en début de projet, nous continuons à leur demander de consulter systématiquement leur banque ou un courtier, mais nous percevons que l'obtention des crédits est beaucoup plus fluide, et le nombre de refus en chute libre ! » analyse Brice Cardi, président de l'Adresse.

Il y a un bon niveau d’offres de bien sur le marché : les acheteurs ont le choix et le temps pour visiter et faire une offre

Les acheteurs reviennent progressivement sur le marché depuis le début de l'année. « On sent que le volume est de retour ! Depuis le début de l'année 2024, le téléphone sonne à nouveau dans nos agences, les visites de biens reprennent, surtout pour les biens affichés au bon prix, et les acheteurs font des offres ! On sent un vrai retour des acquéreurs dont beaucoup avaient mis leur projet immobilier sur pause… Le marché redémarre » explique Aurélien Denechere, co-gérant de plusieurs agences l'Adresse en Région Anjou Maine. « Le niveau d'activité est revenu au niveau de l'avant-covid, à un niveau normal, c'est-à-dire celui d'un marché dynamique, mais avec un certain retour à la raison ! » complète-t-il.

Résultat, les acheteurs ont actuellement un choix de biens relativement large, peuvent prendre le temps de visiter, comparer les biens et faire une offre, après un délai de réflexion raisonnable, au prix ou non, en fonction de l'estimation de départ et du temps depuis lequel le bien est en vente. « La période actuelle est favorable pour ceux qui ont un projet immobilier, car il y a dans la plupart des régions, sauf zones très tendues, un bon niveau de stocks, avec des biens en vente pour certains depuis plusieurs mois, et la possibilité pour les acheteurs d'en visiter plusieurs et de prendre le temps de faire une offre. C'est le moment idéal pour saisir des opportunités ! » explique Brice Cardi.

« Les acheteurs ont clairement repris la main, ils veulent voir de plus en plus d'appartements, plus d'une dizaine souvent, avec des visites qui s'étalent sur plusieurs semaines puis font des contre-visites, et potentiellement une offre… mais certains ensuite ne la concrétisent pas, par crainte d'acheter encore trop cher » analyse Anne Avisse, directrice de l'agence l'Adresse du 15ᵉ arrondissement à Paris.

La baisse des prix est bel et bien actée, allant jusqu’à 20 % pour certains biens F ou G

Globalement, le réseau l'Adresse constate un retour à la raison de certains vendeurs, mais pas tous ! D'ailleurs, les biens qui profitent de la reprise et ont le plus de visites actuellement sont ceux qui sont affichés au juste prix : « Nous constatons, dans ce contexte de reprise, que les biens pour lesquels il n'y a aucune visite sont ceux qui sont encore surévalués… Beaucoup de vendeurs ont compris la nécessité de réajuster leurs prix et suivre nos estimations. En effet, les acheteurs visitent souvent des biens dans leur budget, qui rappelons-le, avec des taux encore proches de 4 %, reste inférieur au niveau d'il y a 2 ans. Car en cas de coup de cœur, ils ne veulent pas être déçus si leur offre, trop basse, n'est pas acceptée. Pour autant, ils tentent de faire des offres juste en dessous du prix et obtiennent tout de même en moyenne une baisse de prix de 3 à 5 % » analyse Aurelien Denechere.

Dans certaines zones, certains biens sont en vente depuis près d'un an. Résultats, des vendeurs qui à la base « n'étaient pas pressés » le deviennent, avec à la clé, des marges de négociation plus importantes pour les acheteurs. « Pour certains biens, en vente depuis plus de 6 mois, ou des biens avec un DPE F ou G et à une vingtaine de kilomètres des centres-villes, il est possible désormais de négocier de belles décotes, allant jusqu'à 20 % du prix affichés. De quoi permettre à certains acheteurs de pouvoir concrétiser leur achat immobilier » explique Brice Cardi. C'est le cas aussi à Paris, où les prix, bien qu'en légère baisse restent très élevés pour les budget des acheteurs qui n'hésitent pas à s'appuyer sur les éventuels défauts du bien pour tenter de faire baisser le prix : « Il y a de plus en plus de marge de négociation, les vendeurs en sont conscients mais certains acquéreurs tentent des offres bien en dessous du prix, jusqu'à 15-20% en dessous de nos estimations dès qu'il y a des "défauts" comme un mauvais DPE, des travaux, un bien en rez-de-chaussée… » complète Anne Avisse.

Même avec des taux à 4 % on amortit du capital en remboursant un crédit

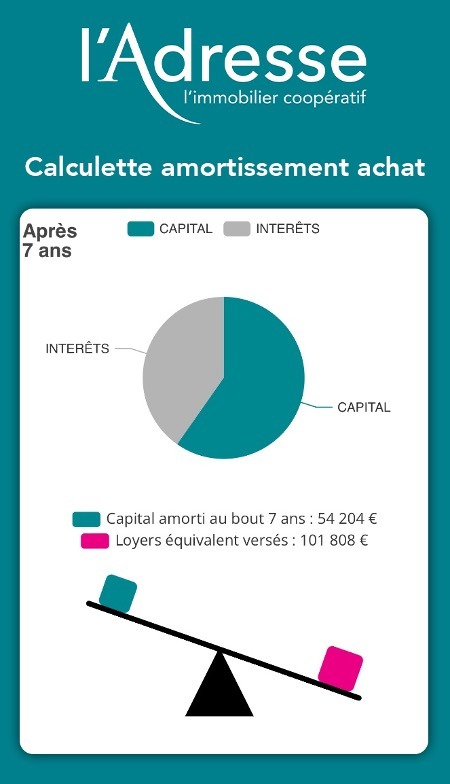

Lorsqu'on rembourse un crédit, une partie de la mensualité du crédit est composée d'intérêts et l'autre de capital, c'est-à-dire d'une somme qui sera récupérée au moment de la revente, contrairement à un loyer qui lui est versé à fonds perdus… Même avec des taux à 4 %, une partie non négligeable de la mensualité est toujours consacrée au remboursement du capital et au bout de quelques années en cas de revente, une part significative du crédit a été amortie. Afin d'expliquer cela concrètement à ses clients, l'Adresse a développé une application à disposition de ses sociétaires et de l'ensemble de leurs agents immobiliers permettant de chiffrer la somme amortie, et donc récupérée au bout de 3, 5 ans ou 7 ans, en cas de revente.

Ainsi, par exemple, pour un crédit de 200 000 € à 4 % sur 20 ans, hors assurance, la mensualité est de 1 212 €. Au bout de 7 ans, 52 760 € ont été amortis et seront donc récupérés en cas de revente, alors qu'avec un loyer équivalent, près de 102 000 € auraient été versés à fonds perdus, et ce, sans tenir compte des éventuelles augmentations de loyers.

Dans un an, il sera potentiellement possible de renégocier son crédit, avec des économies à la clé

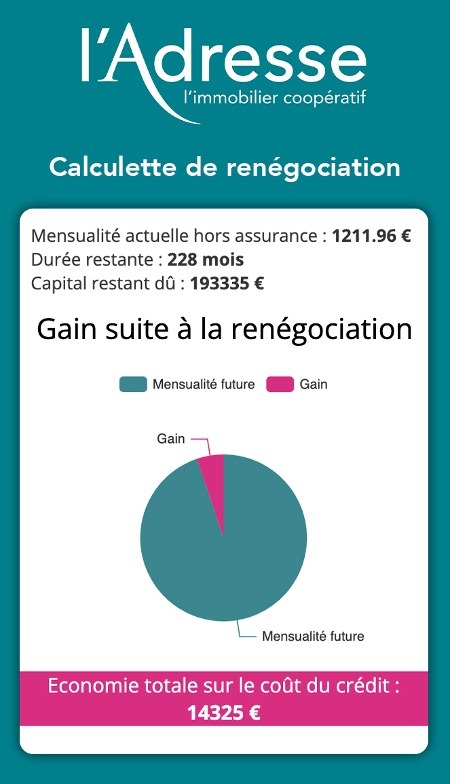

Bien sûr, de nombreux potentiels acquéreurs s'interrogent sur l'opportunité d'attendre une éventuelle baisse des taux, annoncée depuis la fin de l'année 2023. Pour autant, bien qu'ils aient d'ores et déjà légèrement diminué ces dernières semaines, ils semblent désormais se stabiliser actuellement entre 3,6 et 4 % sur 20 ans… Nul ne peut dire quand ils baisseront significativement, mais probablement pas avant début 2025. Alors pourquoi attendre et repousser son projet d'un an ? Dès lors que les taux auront baissé significativement, de 1 point au minimum, les acheteurs pourront renégocier leur crédit, avec à la clé des économies substantielles.

L'Adresse a également développé un simulateur pour calculer le gain éventuel en cas de baisse des taux et de renégociation de crédit, en fonction de plusieurs hypothèses.

Ainsi, par exemple, un crédit de 200 000 € souscrit actuellement à 4 % sur 20 ans, qui serait renégocié en mars 2025 à 3 % permettrait d'économiser (tous frais inclus) 63 € par mois et au total 14 325 €.

Bilan

Depuis le début de l'année, le marché donne des signes de reprises, notamment du côté des acheteurs. Pour autant, certains restent attentistes, attendant une baisse des prix et des taux plus significatives. Mais cette stratégie n'est pas forcément la bonne. « Plus tôt, on devient propriétaire et plus vite on se constitue un capital. Par ailleurs, acheter maintenant c'est avoir le choix, mais aussi le temps de faire le bon choix, de bien négocier le prix… mais aussi d'acheter avec un bon taux, parfois moins de 4 %, puis le renégocier potentiellement dans un an » résume Brice Cardi. "Et qui peut être certain que si les taux baissent plus fortement dans quelques mois, les prix ne cessent pas de baisser, voire repartent à la hausse ? Actuellement le marché est aux mains des acheteurs, il ne faut pas manquer cette opportunité".

Coté vendeur, l'attentisme n'est toujours pas la bonne option non plus : « les vendeurs ont intérêt actuellement à bien respecter les estimations des professionnels que nous sommes, seule façon d'avoir rapidement des visites et de profiter de la reprise actuelle. Il vaut mieux ne pas louper le coche et vendre ainsi dans les meilleurs délais, et donc au bon prix. C'est la meilleure façon de juguler la baisse des prix » conclut Brice Cardi.

Ces articles peuvent vous intéresser

-

Actualités de l'immobilierBilan du 1er trimestre : une reprise du marché immobilier encore en dent de scie et une baisse des marges de négociation

Actualités de l'immobilierBilan du 1er trimestre : une reprise du marché immobilier encore en dent de scie et une baisse des marges de négociation -

Sandrine décrypteApport personnel en immobilier : Combien faut-il vraiment et pourquoi ?

Sandrine décrypteApport personnel en immobilier : Combien faut-il vraiment et pourquoi ? -

Actualités de l'immobilierBudget 2025 et immobilier : Quelles mesures pour le logement ?

Actualités de l'immobilierBudget 2025 et immobilier : Quelles mesures pour le logement ?

- Blog

- 5 (vraies) raisons pour lesquelles mieux vaut ne pas attendre pour acheter